中国票据市场步入了全新的发展阶段

2022 年 1 月 14 日,中国人民银行发布了《商业汇票承兑、贴现与再贴现管理办法(征求意见稿)》,这意味着中国票据市场步入了全新的发展阶段。本文将深入剖析这一新规,助力大家洞悉其深层含义及可能产生的影响。

一、新规背景与意义

首先,我们有必要了解新规出台的背景。1997 年的《办法》已难以适应现今市场的发展需求,尤其在承兑和贴现管理方面。为此,人民银行与银保监会联手修订《办法》,旨在强化票据承兑和贴现资质管理,构建健全的信用约束与风险防控机制,维护中小企业合法权益,推动票据市场规范化发展。

二、新规核心内容

承兑与贴现

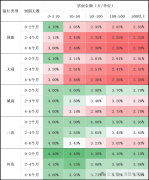

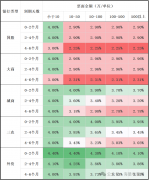

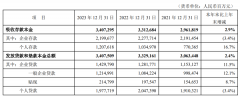

新规的核心要点涵盖了承兑和贴现资质的明确规定、风险防控的加强、最长付款期限的缩短、信息披露管理的强化以及监督管理的加强等。这些内容彰显了监管部门对建立完备信用约束和风险防控机制的重视,明确了监督管理中各部门的职责分工。

三、新规对市场的影响

新规对票据市场的影响是多维度的。例如,缩短最长付款期限可能会压缩企业利用票据套利的空间,但也可能提升收票企业接受商票的意愿。同时,强调票据真实交易关系将加强交易背景审核,有助于降低市场风险。此外,新规对银票和财票比例限额的要求、信息披露以及信用约束机制的强化,都将对市场参与者产生重大影响。

四、如何适应新规

在新规面前,市场参与者需未雨绸缪。银行、财务公司和企业作为承兑人,应严格遵循新的资质要求和信息披露规定。与此同时,所有市场参与者都应加强对新规的理解与适应,以更好地在新市场环境中谋求发展。

五、结语

《商业汇票承兑、贴现与再贴现管理办法》的发布,是中国票据市场发展的重要里程碑。它既体现了监管部门对市场规范化的高度重视,也为市场参与者指明了新的发展方向。适应新规,领会其内涵,无疑是每一位市场参与者未来发展的关键所在。